L’assurance vie est le placement financier préféré des français. Pour vous expliquer comment fonctionne une assurance vie, il faut que vous essayiez d’imaginer cela comme un pot. Il y a le cercle du pot, qui est on va dire le contour du pot, à savoir le cadre fiscal. Il y a également l’intérieur du pot où vous pouvez mettre plusieurs choses dedans ; ce que l’on appelle des fonds. Le fond est un autre petit pot qui se trouve dans le grand pot qui contient des actions et des obligations.

Qu’est-ce que le fond euro ?

Pour faire court, l’assurance vie est un cadre fiscal dans lequel vous pouvez mettre des fonds. Le fond le plus connu est le fond euro. C’est le seul fond qui est garanti en capital dans une assurance vie : vous pouvez mettre l’argent dans ce fond et on vous garantit que vous retrouvez en moins l’argent que vous avez mis dans ce fond même si les marchés financiers baissent.

Combien rapporte un fond euro ?

Un fond euro rapporte une moyenne de 2 pour cent.

Qu’est-ce qu’il y a à l’intérieur de ce fond euro ?

En termes simples, à l’intérieur de ce fond euro il y a des obligations d’état ou des obligations souveraines. Il s’agit des prêts que vous allez donner à l’état. 80 pour cent des fonds euro sont des obligations d’état. L’état doit vous rendre l’argent avec un taux d’intérêt.

Au-delà des obligations souveraines, il y a également les obligations d’entreprises. Ce sont de très grandes entreprises à qui vous allez prêter votre argent et qui peuvent rapporter un rendement plus élevé que celui de l’état. Vous pourrez même avoir de petites actions avec ces entreprises.

Il y a même des compagnies d’assurances ou des banques qui mettent une obligation dans l’immobilier.

Qu’est-ce qu’un effet cliqué dans un fond euro ?

La deuxième chose importante dans une assurance vie est l’effet cliqué. Cela vous dire que chaque année que vous allez acquérir des intérêts. Les 2 pour cent sont garantis peu importe la situation financière.

Les unités de compte

C’est le deuxième type de fond que vous allez mettre dans votre assurance. Une unité de compte représente plusieurs nuances. Vous pouvez choisir le type d’unité de compte que vous voulez avoir en fonction du risque. En général, il y a une note de 1 à 5 en fonction du risque de ce fond :

- 1 : une unité de compte très sécuritaire

- 5 : une unité de compte beaucoup plus risquée et plus sujette aux fluctuations du marché.

Il faut alors sélectionner votre unité de compte en fonction de l’annotation qu’elle va avoir.

A l’intérieur de ce petit fond, il existe plusieurs autres choses :

- des obligations d’entreprises

- des actions

- de la monnaie

- de la matière première : de l’or, de l’argent…

- etc.

Les fonds sont généralement gérés par des entreprises géantes et vous n’avez pas une garantie de capital dessus sauf si vous avez une unité de compte spécifique où on garantit une partie de votre capital ; ce qu’on appelle des unités de compte structurées.

Comme vous pouvez avoir un risque de baisse de votre capitale, vous pouvez également avoir un bon rendement.

Quelques astuces pour bien gérer votre assurance vie

Le point le plus basique est de savoir sécuriser son unité de compte :

- soit vous pouvez faire un versement unique. C’est-à-dire, vous pouvez mettre par exemple 10 mille euros sur votre compte une seule fois et ne rien mettre après.

- Soit vous faites des versements programmés. Par exemple 100 euros chaque mois. Je vous recommande cette méthode.

Pour rappel, les unités de compte varient en fonction du marché, aussi bien à la hausse, aussi bien à la baisse.

Si vous mettez un montant unique de 10 mille euros, il y a deux possibilités.

- Soit le montant sera placé en haut du marché, et quand il baisse, il n’y a pas de chance que ce soit remis à la même position.

- Soit vous le mettez à un point plus bas pour garantir que s’il rebondit, il reprendra sa position ou même récupérera une position plus haute. Ceci demande une bonne expérience et beaucoup de chance car personne ne peut prévenir les crises.

La deuxième solution comme je vous ai dit et de mettre des petits versements. Cette option est la plus sécurisée. Cela va complétement lisser les risques car si vous placer 100 euros par exemple chaque mois, vous pouvez soit les placer en haut soit en bas ce qui va faire un placement moyen de la somme totale que vous allez investir.

En général, si vous placez votre argent de cette manière, les marchés augmenteront automatiquement dans 10 ans.

Comment fonctionne la fiscalité?

Sur l’assurance vie il y a une fiscalité quand vous retirez votre argent, et une fiscalité quand vous le transmettez aux bénéficiaires en cas de décès.

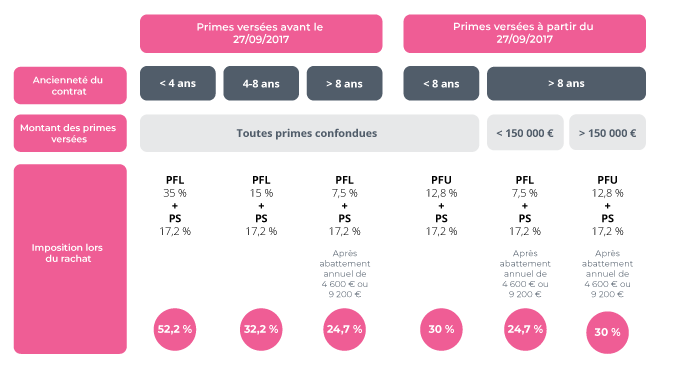

Pour récupérer votre argent avec les intérêts, il y a deux niveaux de fiscalité :

- Retirer son argent entre 0 et 8 ans : vous avez mis votre argent, vous le récupérez après un moment avec des intérêts. Vous allez payer 30 pour cent de Flat Taxe sur les intérêts retirés. Il s’agit de 12.8 pour cent d’impôt sur le revenu et 17.2 pour cent de prélèvements sociaux.

- Conserver son argent au minimum 8 ans : il y a deux types de fiscalité :

- Si votre versement est inférieur ou égal à 150 000 euro : vous payez 24.7 pour cent de fiscalité : dont 7.5 pour cent d’impôt sur le revenu forfaitaire et 17.2 pour cent de prélèvements sociaux.

- Si votre versement est supérieur à 150 000 euros : 30 pour cent de Flat Taxe

Les abattements sur l’assurance vie

Il y a un autre calcul qui est plus important que les taxes. En effet, avant d’appliquer ce taux d’impôt, il y a un abattement qui va être pratiqué. L’état enlève un montant de vos intérêts et vous serez taxer sur le reste. Il y a seulement deux abattements qui peuvent être appliqué soit si vous êtes célibataire ou marié (ou pacsé).

- Abattement 1 : si vous êtes célibataire, vous avez un abattement de 4600 euros par an sur les intérêts uniquement sur l’impôt forfaitaire sur le revenu.

- Abattement 2 : si vous êtes marié ou pacsé, vous avez un abattement de 9200 euros par an sur les intérêts uniquement sur l’impôt forfaitaire sur le revenu.

Cela veut dire que pour le premier cas, si vous retirez moins de 4600 euro par an d’intérêt, vous serez exonéré de l’impôt forfaitaire sur le revenu. Idem pour le 2ème cas, si vous retirez moins que 9200 euros, vous serez exonéré de ces impôts.